卓越新能688196:量价齐升推动业绩高增快速扩产优先受益

事件: 公司发布2022 年一季报,2022 年一季度公司实现营收9.77 亿元,同比增长143%,归母净利润1.00 亿元,同比增长75%业绩增速略超预期,主要是公司精细化经营叠加下游产品在高油价下盈利能力略超预期所致 投资要点: 量价齐升,推动公司22 年一季度业绩大幅增长相比2021 年一季度产能,去年新增的美山新厂10 万吨产能在2022 年一季度得到充分释放,在下游欧洲市场需求持续旺盛的背景下,公司生物柴油产能利用率不断提高,产量大幅提升与此同时,生物柴油售价快速上涨,量价齐升下,公司一季度业绩大幅增长盈利能力方面,尽管毛利率受成品及原材料价格快速上涨影响,同比降低4.16pct 至9.94%,但公司单吨加工利润整体稳定 持续加大研发,不断提高产品得率及扩充产品阵营2022 年一季度公司持续加大研发投入,研发投入同比增长95%至3949 万元,有望进一步推动公司生物柴油高品质得率,同时扩充公司二代生物柴油等产品阵营 欧盟新议案进一步提振先进生物燃料需求,国内生物柴油行业标准今年6 月实施,未来需求有望提升修订后的欧盟Red Ⅱ于2021 年7 月正式执行,要求到2030 年,由Part A原料生产的生物燃料在交通运输领域占比不低于3.5%,Part B 提升至最高1.7%2021年7 月,欧盟委员会的最新提案Fit for 55 提议到2030 年欧盟可再生燃料在运输领域的占比从14%上升到26%,同时取消 Part B 双倍计数规则,可以预见欧盟对于先进生物燃料的需求将进一步提升国内方面,公司参编的《烃基生物柴油》和《生物柴油原料》行业标准已于2021 年12 月获得国家能源局批准,2022 年6 月实施 一代及二代生物柴油均加速投放,公司十四五产能有望达近百万吨目前公司生物柴油投运产能达38 万吨,生物基材料产能达9 万吨,是国内最大生物柴油生产及出口企业新建的美山二期10 万吨生物柴油预计2022 年底投产,年产5 万吨天然脂肪醇和10 万吨烃基生物柴油项目预计2022 年下半年开工 叠加2022 年1 月公司公告拟新投资建设的15 万吨生物柴油和年产5 万吨生物基增塑剂,预计公司产能有望达到近100 万吨 维持盈利预测,维持买入评级维持22—23 年归母净利润4.10/5.39 亿,新增24 年归母净利预测6.66 亿,目前股价对应22—24 年PE 为16/12/10 倍维持买入评级

同仁堂医药工业与医药商业板块同步触底反弹:在经历了产能调整以及疫情冲击后,公司积极调整应对。目前同仁堂母公司及下属子公司同仁堂科技的产能能够满足公司的生产需要。疫情后时代,疫情的影响更加区域化,对于药品零售产业的影响进一步缩小。2021年起同仁堂医药工业及医药商业板块双双见底回暖,医药工业板块中起支柱作用的心脑血管领域营收同比增长20%,其他领域稳中有增。医药商业板块门店扩张速率及单门店收入均出现拐点,扭转前两年的颓势,企稳向好。核心产品营收快速稳定增长:同仁堂虽产品繁多,但大品种龙头效应明显。2021年,前五大品种营收占整体医药工业营收的半壁江山。从零售终端口径看,2021年,安宫牛黄丸占中成药整体销售规模的40%左右。一直以来,同仁堂安宫牛黄丸量价齐升带动公司销售额快速稳定增长。作为名贵中成药,安宫牛黄丸因原料稀缺及被赋予的保健属性,价格处于不断上涨的趋势中。同时,我们测算安宫牛黄丸至2030年具备2-3倍成长空间。中成药整体提价抬高毛利:同仁堂心脑血管,补益,清热,妇科四大领域的核心产品价格均逐年提高,公司逐步调整提价节奏,2019年来进入高频低幅的小碎步提价模式,在稳定产品销量的同时带来了四大领域毛利率的同步提升。公司围绕大品种制定的营销,研发策略有望推动大品种量价齐升:公司深化销售营销改革,打造“4+2”经营模式,聚焦“产品”与“渠道”两大营销内核。加大线上线下品牌,产品宣传力度,继续深化品牌护城河,同时削减经销商层级,加大对整体渠道的把控力度,助力全方位打通产品提价通路。公司研发策略也围绕大品种开展,同步进行大品种的二次培育及适应症拓展,以扩容现有大品种的规模体量。在产品营销与研发的双重作用下,未来大品种具备持续快速增长的动力。盈利预测和投资评级:预计2022/2023/2024公司收入分别为1681亿元/190.18亿元/2144亿元,同比增长14%/14%/13%。对应归母净利润分别为183亿元/175亿元/20.86亿元,同比增长21%/20%/18%。对应PE估值312X/29.34X/297X。公司为中药领域龙头企业,拥有极强的品牌护城河,核心产品稳定较快增长,同时营销改革持续深化,整体业绩有望进一步反转。首次覆盖,给予“买入”评级。风险提示:重点产品销售推广不及预期的风险。原材料涨价过猛导致产品毛利润降低的风险。产品提价不及预期的风险。疫情波及范围广影响产品销量的风险。门店扩张低于预期的风险。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

责任编辑:宋元明清

最新阅读

-

百岁山与天津马拉松一起开跑,激发体育热爱

逐梦天津,奔赴健康之旅,2023天津马拉松已于10月15日正式开跑。此次大赛全程42.195公里,设马拉松、半程马拉松、健康跑三个项目,共吸引了来自29个国家和地区,近9万人报名。其中年龄最大的选手出...

2023-10-15 22:03 -

巨量引擎“抖「营」全收” 开启全渠道联合经营的新时

企业对于实现确定性增长与ROI提升的诉求愈加强烈,全渠道增长成为越来越多的企业的关注焦点。如何帮助企业建立全局视角,为全局ROI提升和生意增长创造增量?近日,在第十六届金投赏国际创意节的“全域增长”论...

2023-10-11 18:13 -

-

成绩单“耀眼”!中秋国庆武隆接待游客141.92万

今年国庆期间,武隆旅游人气超旺,各景区景点节日氛围浓厚,市民、游客出游热情高涨。据统计,今年中秋国庆期间武隆共接待游客141.92万人次,实现综合旅游收入45650.82万元,较2022年同期分别增长...

2023-10-08 18:20 -

家电市场迎“金九银十” 品质家电更受年轻消费者青睐

“金九银十”是家电消费旺季。在一系列促消费政策助推下,家电厂商抢抓机遇深挖潜力,中秋国庆假期家电市场销售明显升温。2023年是被商务部确定的“消费提振年”,有关部门出台政策措施促进电子产品消费、家居消...

2023-10-08 14:36 -

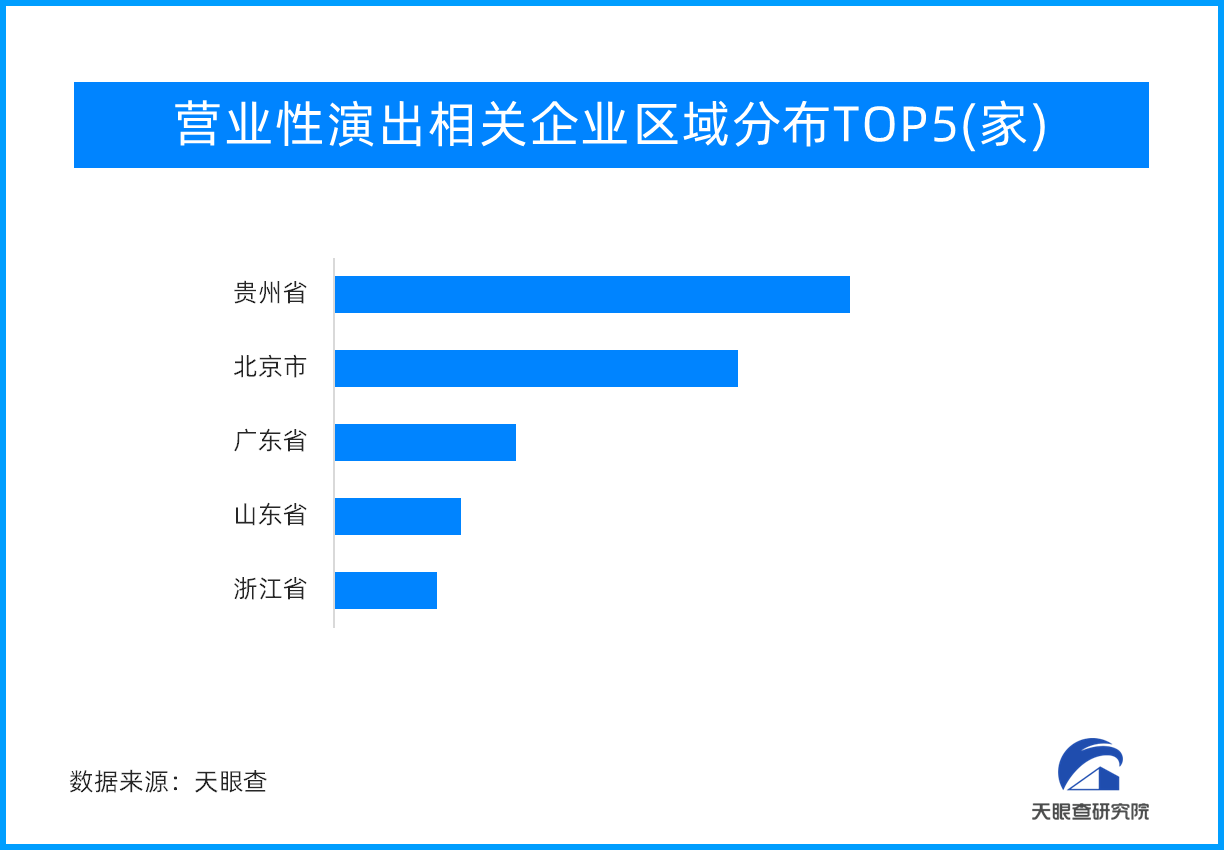

旅游市场带“火”演艺市场 营业性演出超20亿元,同

近日,据中国演出行业协会监测数据显示,全国营业性演出44237场,与去年十一假期同比增227.68%,与2019年同比增长48.95%;票房收入20.05亿元,与去年同比增长322.14%,与2019...

2023-10-08 14:19 -

旅游收入同比增长129.5%!中秋国庆“超级黄金周

近日,文化和旅游部统计数据显示,2023年中秋节、国庆节假期,文化和旅游行业恢复势头强劲,全国假日市场平稳有序。经测算,国内旅游出游人数8.26亿人次,按可比口径同比增长71.3%,按可比口径较201...

2023-10-08 14:05 -

数智赋能行业变革,见证企业超凡蜕变——爱采购明星企

21世纪以来,科技领域迎来一轮轮颠覆性的变革——人工智能技术的次次迭代,信息化、智能化的汹涌浪潮,不断推动着中国制造企业持续向数智化阶段大步迈进,势不可挡。技术发展为各行各业持续积蓄着活力,有无数新兴...

2023-09-28 15:13 -

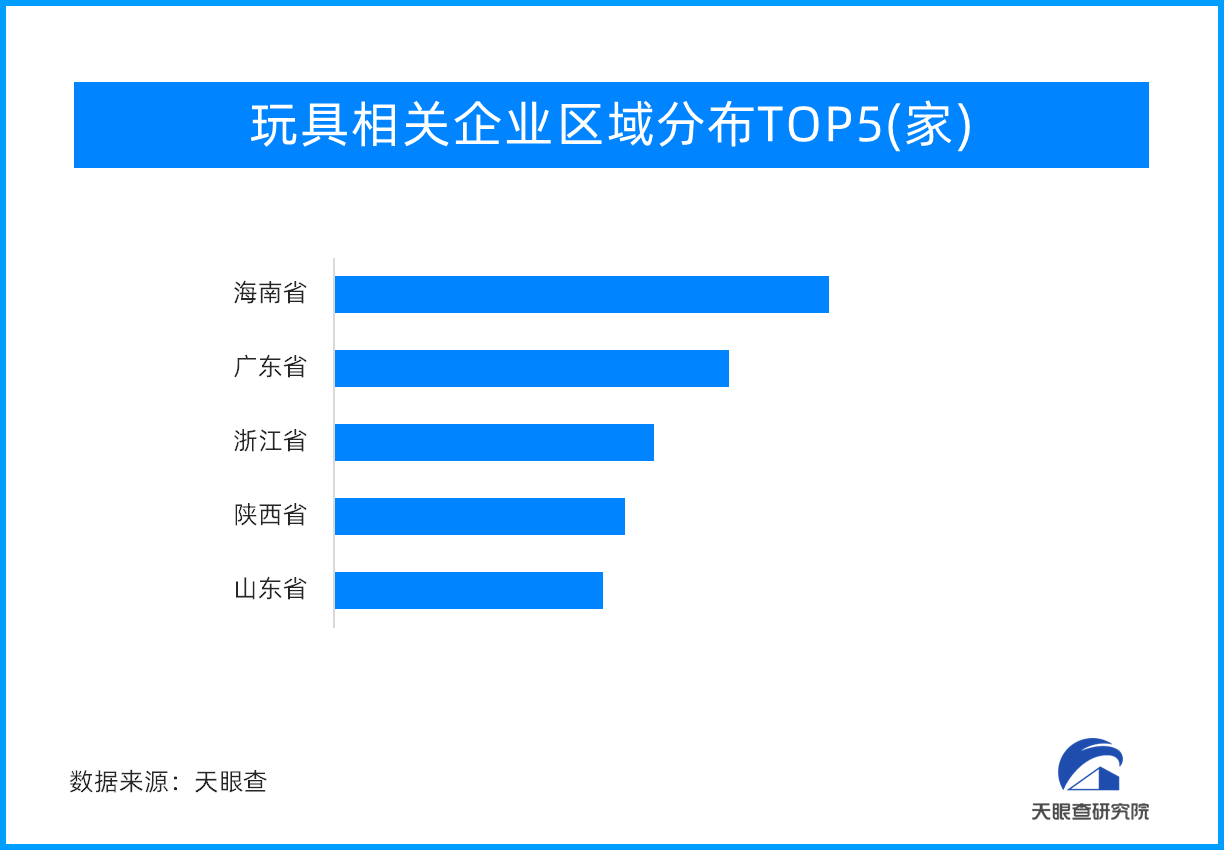

天眼新知 — 益智玩具、毛绒玩具、潮流玩具…玩具市

玩具给儿童构建了一个美好的世界,不仅给孩子们带来快乐,同时给成年人启发,在残酷的生活中,让他们想起有关勇气、好奇心和对世界温柔相待。一、玩具产业:成长道路不可或缺的“玩伴”玩具产业是指以玩具产品为经营...

2023-09-27 17:41 -

中国农资固始服务中心《农作物种植示范基地》举办首届

中国农民丰收节前夕,由中国农资固始服务中心举办的首届农作物种植示范基地现场观摩会,在河南省固始县洪埠乡倪岗村700亩示范田举行。据负责人杨跃柳介绍,此次举办的目的,是为贯彻中华全国供销总社第七届理事会...

2023-09-23 18:46