武商集团000501:1Q22经营承压归母净利润同比下滑34.2%

回顾业绩,2022年第一季度业绩低于我们的预期公司公布2021年一季度业绩:营收18.7亿元,同比下降6.5%,归母净利润1.76亿元,同比下降34.2%演出低于我们的期望我们认为主要原因是疫情反复,行业竞争加剧扣非净利润1.76亿元,同比下降31.0%此外,公司更名为吴尚集团发展趋势1在疫情反复,行业竞争加剧的影响下,1Q22营收承压公司1Q22实现营收18.7亿元,同比下降6.5%我们认为,公司线下门店客流量同比下降,主要是一季度疫情反复所致业态方面:1)购物中心:我们预计疫情会反复影响线下客流,2)超市:一方面,疫情的反复叠加加剧行业竞争,影响线下客流,另一方面,多地疫情反复刺激短期备货需求上升2.扣非净利率3.3ppt,盈利能力有所下降1Q22公司毛利率同比微降0.4个百分点至43.8%费用方面,1Q22销售费用率同比上升3.4个百分点至24.0%我们预计管理费率同比下降0.4个百分点至2.7%,财务费用率同比上升0.4个百分点至1.3%,主要是超短期融资券发行导致利息费用增加在综合影响下,1Q22公司的归还净利率同比下降4.0ppt至9.4%,扣除净利率同比下降3.3ppt至9.4%,公司盈利能力下降3.公司更名为吴尚集团,关注公司业态转型升级进展2021年,公司收购南昌项目,实现省内扩张,为更好地反映实际经营情况和未来发展的战略定位,更名为吴尚集团根据业态:1)购物中心业态,吴尚商城计划加快行业改革,进一步完善功能配套,2)吴尚城市Ole业态,计划进一步提升品牌水平,优化景观环境,3)吴尚超市的业态,公司计划加强生鲜的自营和品类引入能力,同时加快自有品牌的打造建议关注公司转型升级的进展盈利和估值由于疫情反复,行业竞争加剧,我们将2022/2023年盈利预期下调15%/15%至70/7.6亿元,当前股价对应2022/2023年11/10倍市盈率维持中性评级,基于盈利预测调整下调目标价5%至9.8元,对应2022/2023年11/10倍市盈率,较当前股价有2%的下行空间

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

责任编辑:叶子琪

最新阅读

-

百岁山与天津马拉松一起开跑,激发体育热爱

逐梦天津,奔赴健康之旅,2023天津马拉松已于10月15日正式开跑。此次大赛全程42.195公里,设马拉松、半程马拉松、健康跑三个项目,共吸引了来自29个国家和地区,近9万人报名。其中年龄最大的选手出...

2023-10-15 22:03 -

巨量引擎“抖「营」全收” 开启全渠道联合经营的新时

企业对于实现确定性增长与ROI提升的诉求愈加强烈,全渠道增长成为越来越多的企业的关注焦点。如何帮助企业建立全局视角,为全局ROI提升和生意增长创造增量?近日,在第十六届金投赏国际创意节的“全域增长”论...

2023-10-11 18:13 -

-

成绩单“耀眼”!中秋国庆武隆接待游客141.92万

今年国庆期间,武隆旅游人气超旺,各景区景点节日氛围浓厚,市民、游客出游热情高涨。据统计,今年中秋国庆期间武隆共接待游客141.92万人次,实现综合旅游收入45650.82万元,较2022年同期分别增长...

2023-10-08 18:20 -

家电市场迎“金九银十” 品质家电更受年轻消费者青睐

“金九银十”是家电消费旺季。在一系列促消费政策助推下,家电厂商抢抓机遇深挖潜力,中秋国庆假期家电市场销售明显升温。2023年是被商务部确定的“消费提振年”,有关部门出台政策措施促进电子产品消费、家居消...

2023-10-08 14:36 -

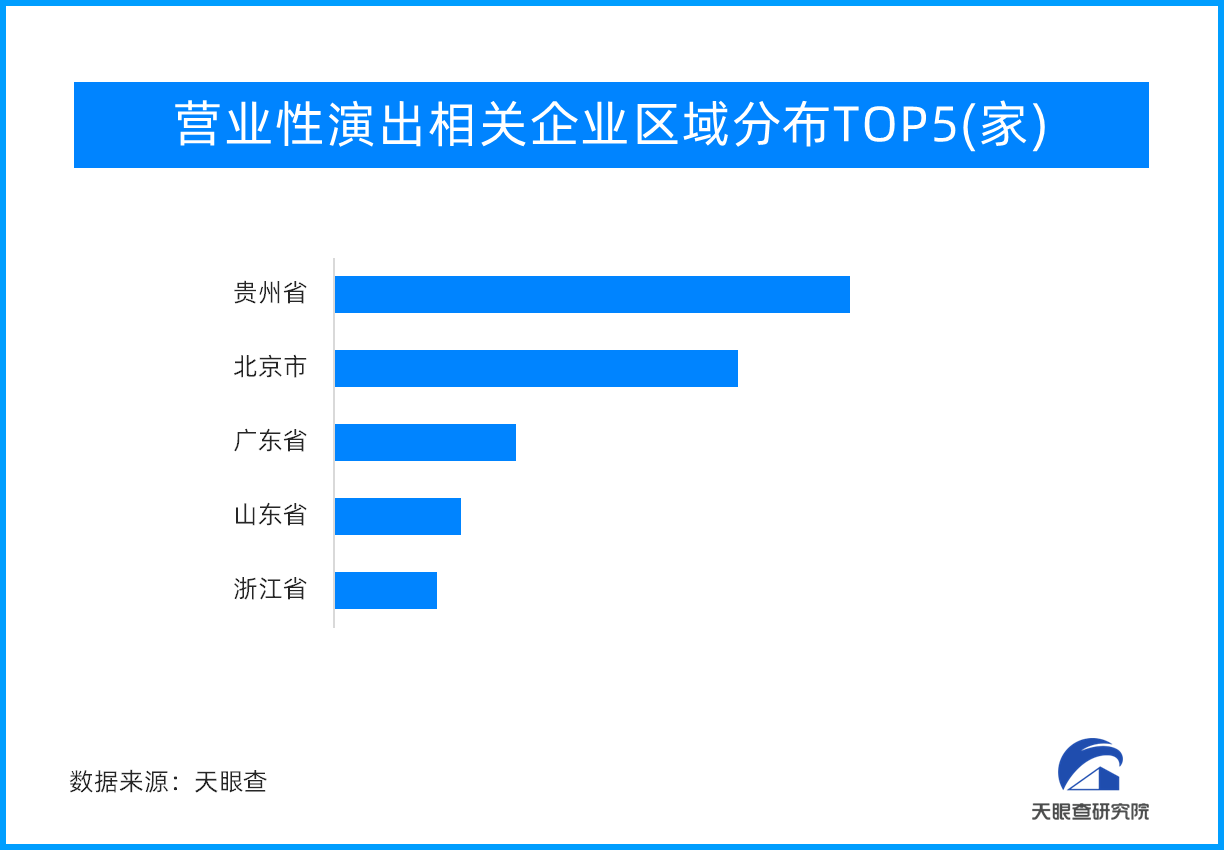

旅游市场带“火”演艺市场 营业性演出超20亿元,同

近日,据中国演出行业协会监测数据显示,全国营业性演出44237场,与去年十一假期同比增227.68%,与2019年同比增长48.95%;票房收入20.05亿元,与去年同比增长322.14%,与2019...

2023-10-08 14:19 -

旅游收入同比增长129.5%!中秋国庆“超级黄金周

近日,文化和旅游部统计数据显示,2023年中秋节、国庆节假期,文化和旅游行业恢复势头强劲,全国假日市场平稳有序。经测算,国内旅游出游人数8.26亿人次,按可比口径同比增长71.3%,按可比口径较201...

2023-10-08 14:05 -

数智赋能行业变革,见证企业超凡蜕变——爱采购明星企

21世纪以来,科技领域迎来一轮轮颠覆性的变革——人工智能技术的次次迭代,信息化、智能化的汹涌浪潮,不断推动着中国制造企业持续向数智化阶段大步迈进,势不可挡。技术发展为各行各业持续积蓄着活力,有无数新兴...

2023-09-28 15:13 -

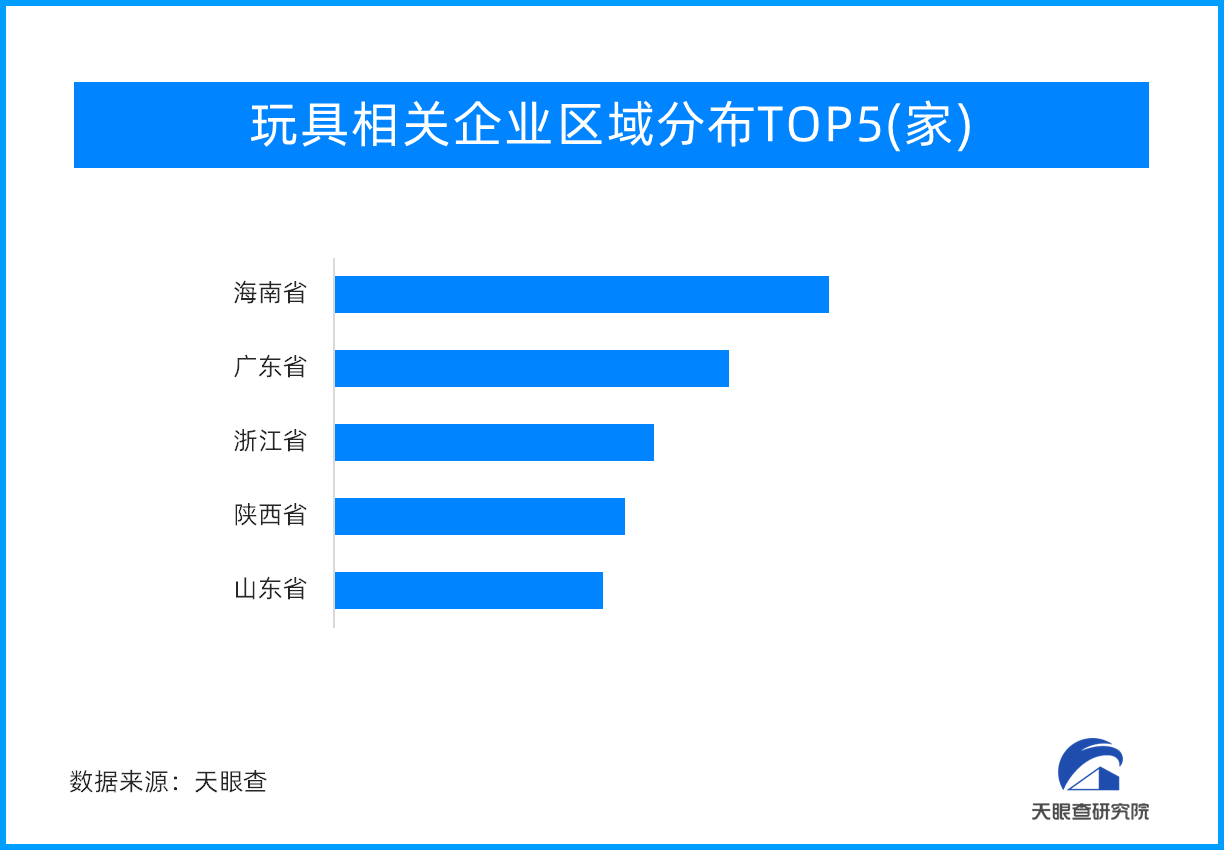

天眼新知 — 益智玩具、毛绒玩具、潮流玩具…玩具市

玩具给儿童构建了一个美好的世界,不仅给孩子们带来快乐,同时给成年人启发,在残酷的生活中,让他们想起有关勇气、好奇心和对世界温柔相待。一、玩具产业:成长道路不可或缺的“玩伴”玩具产业是指以玩具产品为经营...

2023-09-27 17:41 -

中国农资固始服务中心《农作物种植示范基地》举办首届

中国农民丰收节前夕,由中国农资固始服务中心举办的首届农作物种植示范基地现场观摩会,在河南省固始县洪埠乡倪岗村700亩示范田举行。据负责人杨跃柳介绍,此次举办的目的,是为贯彻中华全国供销总社第七届理事会...

2023-09-23 18:46